Dalende M&A markt heeft weinig invloed op Nederlandse Tech & Media markt

Dalende M&A markt heeft weinig invloed op Nederlandse Tech & Media markt

Naar verwachting zal het dealvolume in de Tech & Media-sector medio dit jaar toenemen. Deze stijging wordt onder andere gedreven door exit druk bij Private Equity en door een verlaging van de rente die medio 2024 wordt verwacht plaats te vinden.

Momenteel worden er meerdere grote exits voorbereid/gepland bij PE. Naar verwachting zullen deze portfoliobedrijven vanaf de tweede helft van 2024 op de markt komen. De M&A agenda voor grote deals lijkt voor 2025 derhalve goed gevuld.

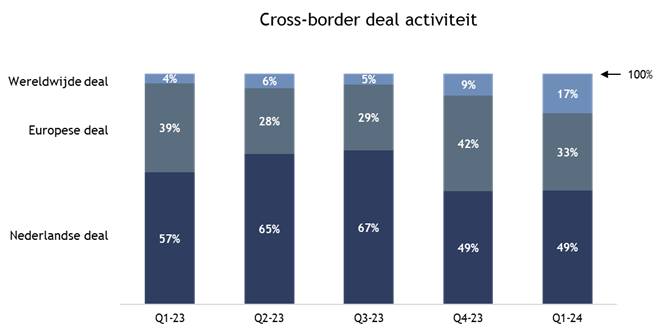

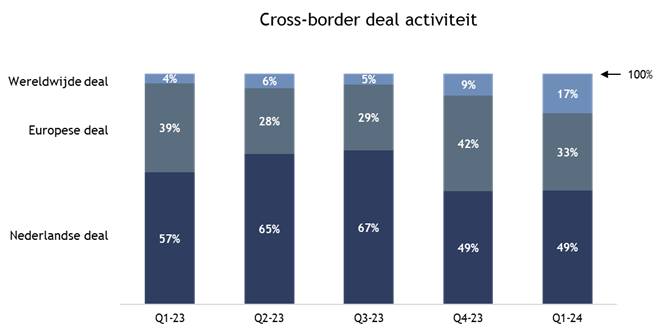

Het geografische speelveld is in het afgelopen half jaar sterk veranderd, waarbij ongeveer 50% van de deals binnen de Nederlandse Tech & Media markt een buitenlandse koper of verkoper kent. De verwachting is dat het percentage de komende kwartalen nog licht zal stijgen door de geplande exits bij PE.

Kijkend naar dealvolumes is Q1 2024, met slechts een zestal deals, het slechtste kwartaal voor de Digital Media & Marketing sub-sector sinds de Covid-pandemie. Wel zien we dat Q2 2024 voorspoedig is begonnen met de oprichting van een nieuw performance marketing platform door Newport Capital, een consolidatie van drie agencies door Indicia en nog een drietal losstaande deals.

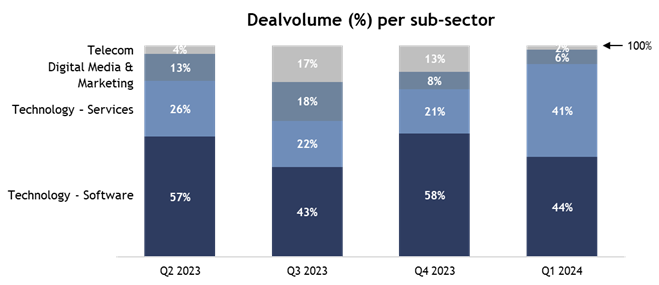

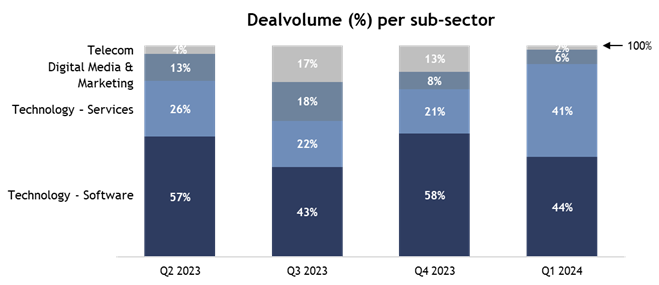

De sub-sector Software draagt voor het vijfde kwartaal op rij voor circa de helft bij aan het dealvolume in de Tech & Media markt. Maatschappelijke prioriteiten, zoals ESG, zullen de vraag naar onder andere Carbon Accounting software doen stijgen. Dit maakt dat we een toenemende activiteit in dit segment op het gebied van VC/PE investeringen verwachten in de toekomst.

De sub-sector Technology-Services sector blijft gekenmerkt door consolidatoren die actief op zoek blijven naar geschikte overnamekandidaten. Ook de interesse van buitenlandse PE blijft hoog. Partijen zijn met name op zoek naar bedrijven actief in het MSP, Cybersecurity, Data & AI en (multi/hybrid-)Cloud/Infra services domein.

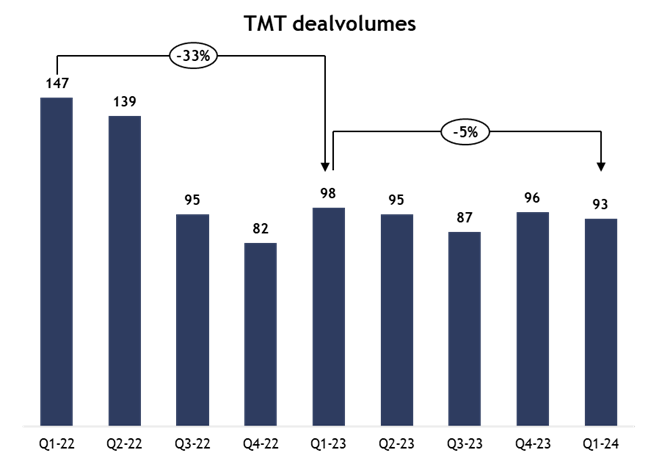

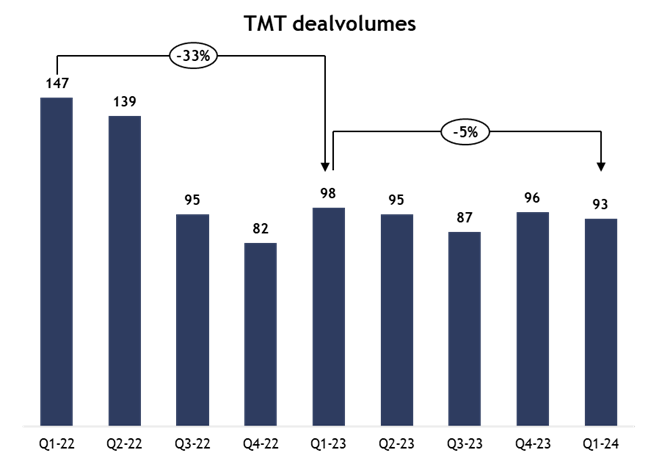

Sinds het eerste kwartaal van 2023 blijft het dealvolume in de Tech & Media-sector rond de 90 deals per kwartaal schommelen. Deze stabiliteit staat haaks op de trend van de algehele markt in het eerste kwartaal van dit jaar. Het gehele transactievolume in de Nederlandse M&A-markt daalde namelijk met ruim een kwart. Gedreven door exitdruk bij Private Equity-partijen en door een verlaging van de rente die naar verwachting medio 2024 plaatsvindt wordt vanaf de tweede helft van dit kalenderjaar een groter aantal deals verwacht. Drijvende technologieën, zoals AI, IoT en 5G en de snelheid waarmee deze binnen bedrijven in de Tech & Media-sector worden toegepast, zorgen ervoor dat de waarderingen van deze bedrijven in vergelijking met andere Nederlandse industrieën die nog bezig zijn met een digitaliserings- en automatiseringsslag, hoog blijven.

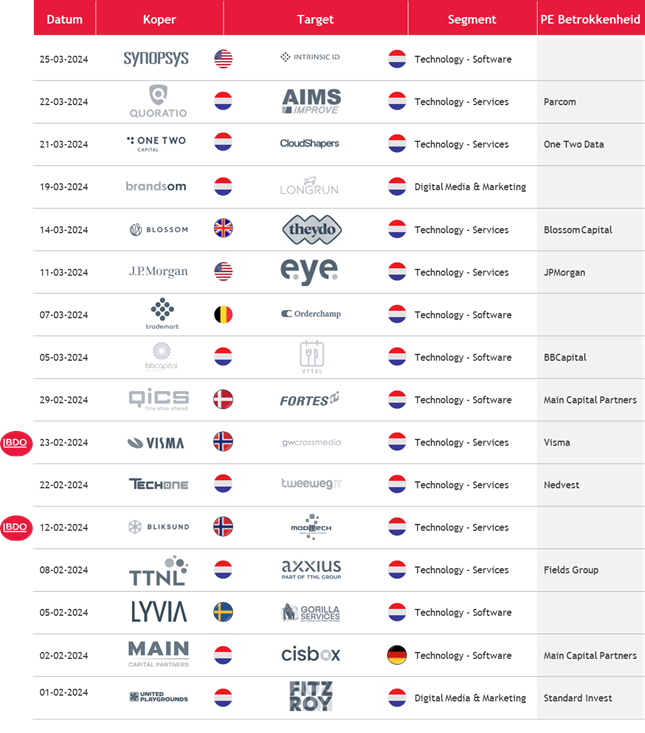

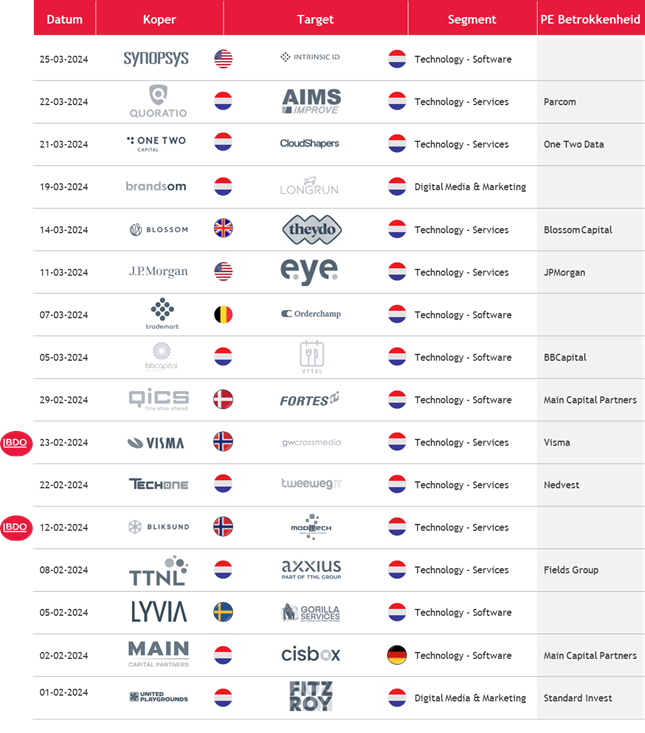

BDO M&A is betrokken geweest bij de volgende deals in Q1-24:

Het dealvolume in de subsector Digital Media & Marketing is de afgelopen twee kwartalen relatief laag. Opvallend is het feit dat deze dalende trend al twee jaar geleden is ingezet. De sterke consolidatie van PE-backed full-service agencies lijkt te stagneren, wat erop kan duiden dat het einde van de investeringshorizon van deze PE-partijen in zicht is. Het tweede kwartaal is daarentegen voorspoedig begonnen, dankzij de oprichting van een nieuw performance marketing platform door Newport Capital. Onze verwachting is dat investeringen in deze zogeheten “white spots” binnen het Digital Media & Marketing-domein stijgen en er sterke nichespelers ontstaan.

-per-sub-sector-Q1-2024-BDO.png)

Main Capital Partners (7 deals), IK Partners (4 deals), en Pride Capital Partners (3 deals) waren afgelopen kwartaal de meest actieve PE in de Nederlandse Tech & Media sector.

We zien dat met name Amerikaanse partijen actief naar Nederlandse bedrijven kijken. Dat komt onder meer doordat de Nederlandse markt sterk ontwikkeld is en daarmee veel kansen biedt. De overname van Eye Security door JP Morgan en Intrinsic ID door Synopsys zijn hier duidelijke voorbeelden van.

.png)

.png)

Momenteel worden er meerdere grote exits voorbereid/gepland bij PE. Naar verwachting zullen deze portfoliobedrijven vanaf de tweede helft van 2024 op de markt komen. De M&A agenda voor grote deals lijkt voor 2025 derhalve goed gevuld.

Het geografische speelveld is in het afgelopen half jaar sterk veranderd, waarbij ongeveer 50% van de deals binnen de Nederlandse Tech & Media markt een buitenlandse koper of verkoper kent. De verwachting is dat het percentage de komende kwartalen nog licht zal stijgen door de geplande exits bij PE.

Kijkend naar dealvolumes is Q1 2024, met slechts een zestal deals, het slechtste kwartaal voor de Digital Media & Marketing sub-sector sinds de Covid-pandemie. Wel zien we dat Q2 2024 voorspoedig is begonnen met de oprichting van een nieuw performance marketing platform door Newport Capital, een consolidatie van drie agencies door Indicia en nog een drietal losstaande deals.

De sub-sector Software draagt voor het vijfde kwartaal op rij voor circa de helft bij aan het dealvolume in de Tech & Media markt. Maatschappelijke prioriteiten, zoals ESG, zullen de vraag naar onder andere Carbon Accounting software doen stijgen. Dit maakt dat we een toenemende activiteit in dit segment op het gebied van VC/PE investeringen verwachten in de toekomst.

De sub-sector Technology-Services sector blijft gekenmerkt door consolidatoren die actief op zoek blijven naar geschikte overnamekandidaten. Ook de interesse van buitenlandse PE blijft hoog. Partijen zijn met name op zoek naar bedrijven actief in het MSP, Cybersecurity, Data & AI en (multi/hybrid-)Cloud/Infra services domein.

Stabiel dealvolume Tech & Media-sector

Sinds het eerste kwartaal van 2023 blijft het dealvolume in de Tech & Media-sector rond de 90 deals per kwartaal schommelen. Deze stabiliteit staat haaks op de trend van de algehele markt in het eerste kwartaal van dit jaar. Het gehele transactievolume in de Nederlandse M&A-markt daalde namelijk met ruim een kwart. Gedreven door exitdruk bij Private Equity-partijen en door een verlaging van de rente die naar verwachting medio 2024 plaatsvindt wordt vanaf de tweede helft van dit kalenderjaar een groter aantal deals verwacht. Drijvende technologieën, zoals AI, IoT en 5G en de snelheid waarmee deze binnen bedrijven in de Tech & Media-sector worden toegepast, zorgen ervoor dat de waarderingen van deze bedrijven in vergelijking met andere Nederlandse industrieën die nog bezig zijn met een digitaliserings- en automatiseringsslag, hoog blijven.BDO M&A is betrokken geweest bij de volgende deals in Q1-24:

- De acquisitie van STAK GW door Visma Nederland

- De acquisitie van Moditech door Bliksund AS

- De acquisitie van Online Academie door BCS HR Group (Main Capital Partners)

- De fusie van Energiemissie en Trenton

Voor het vijfde kwartaal op rij meeste deals bij Technology – Software

Voor het vijfde kwartaal op rij is de subsector Technology – Software voor circa de helft bij (42 deals) verantwoordelijk voor het dealvolume in de Nederlandse Techmarkt. In het eerste kwartaal van 2024 vonden er daarnaast relatief veel deals plaats in de subsector Technology - Services (39% van het dealvolume). Het relatief hoge dealvolume in deze twee subsectoren wordt enerzijds gedreven door voorspelbare kasstromen en sterkte waarderingsratio’s, anderzijds werkt integratie van opkomende technologieën, zoals Data & AI, Cloud Computing en Cybersecurity, als drijfveer. Deze integratie staat binnen deze subsectoren hoog op de prioriteitenlijst. Daarnaast doen maatschappelijke prioriteiten, zoals ESG-rapportage de vraag naar onder andere Carbon Accounting-software stijgen, wat dergelijke bedrijven extra aantrekkelijk maakt.Het dealvolume in de subsector Digital Media & Marketing is de afgelopen twee kwartalen relatief laag. Opvallend is het feit dat deze dalende trend al twee jaar geleden is ingezet. De sterke consolidatie van PE-backed full-service agencies lijkt te stagneren, wat erop kan duiden dat het einde van de investeringshorizon van deze PE-partijen in zicht is. Het tweede kwartaal is daarentegen voorspoedig begonnen, dankzij de oprichting van een nieuw performance marketing platform door Newport Capital. Onze verwachting is dat investeringen in deze zogeheten “white spots” binnen het Digital Media & Marketing-domein stijgen en er sterke nichespelers ontstaan.

-per-sub-sector-Q1-2024-BDO.png)

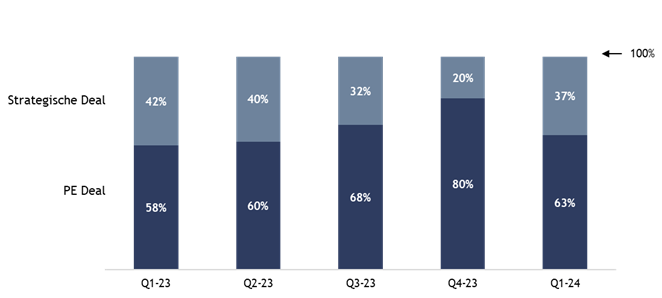

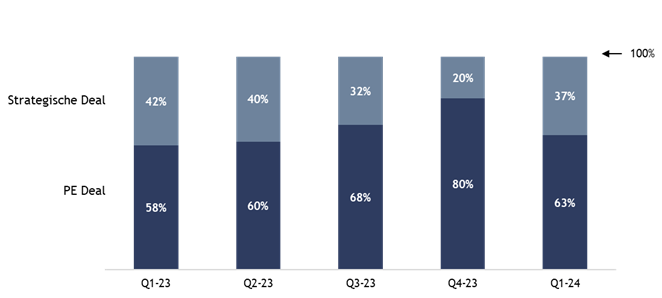

PE houdt vinger op de knip in het eerste kwartaal van 2024

In In het eerste kwartaal van 2024 zien we een toename van strategische betrokkenheid in de Tech & Media-sector. Met 37% ligt het percentage beduidend hoger dan in het laatste kwartaal van 2023. De toename van strategische betrokkenheid en de afname van PE-betrokkenheid is geen complete verrassing. De transacties van PE zijn gevoeliger voor hogere rentetarieven en geopolitieke onrust. Minder PE-investeringen en exits weerspiegelen dit. Naar verwachting zal het aantal exits door PE in de tweede helft van 2024 toenemen, aangezien het einde van sommige investeringshorizons in zicht is. De PE-transacties die momenteel plaatsvinden zijn met name add-ons. PE lijkt hierdoor vooralsnog de voorkeur te geven aan het ondersteunen van bestaande platformen, boven het opzetten van nieuwe. Dat PE echter onverminderd populair is, blijkt wel uit het feit dat Main Capital Partners er recent in is geslaagd twee nieuwe fondsen van in totaal €2,4 miljard op te halen.Main Capital Partners (7 deals), IK Partners (4 deals), en Pride Capital Partners (3 deals) waren afgelopen kwartaal de meest actieve PE in de Nederlandse Tech & Media sector.

Toegenomen cross-border activiteit wordt gedreven door strategische partijen

De geografische trend van het vierde kwartaal van 2023 heeft zich doorgezet en laat zien dat het geografische speelveld in het afgelopen half jaar sterk veranderd is ten opzichte van eerdere kwartalen. In het afgelopen half jaar kende maar liefst 50% van de Nederlandse deals een buitenlandse koper of verkoper, ten opzichte van 34% tot 44% in de voorgaande kwartalen. De voornaamste reden van deze verandering is de toegenomen betrokkenheid van strategische partijen bij aan- en verkoop. Bij Europese deals nam de participatie vanuit Britse en Zweedse partijen toe, terwijl bij wereldwijde deals voornamelijk Amerikaanse partijen een prominente rol innamen.We zien dat met name Amerikaanse partijen actief naar Nederlandse bedrijven kijken. Dat komt onder meer doordat de Nederlandse markt sterk ontwikkeld is en daarmee veel kansen biedt. De overname van Eye Security door JP Morgan en Intrinsic ID door Synopsys zijn hier duidelijke voorbeelden van.

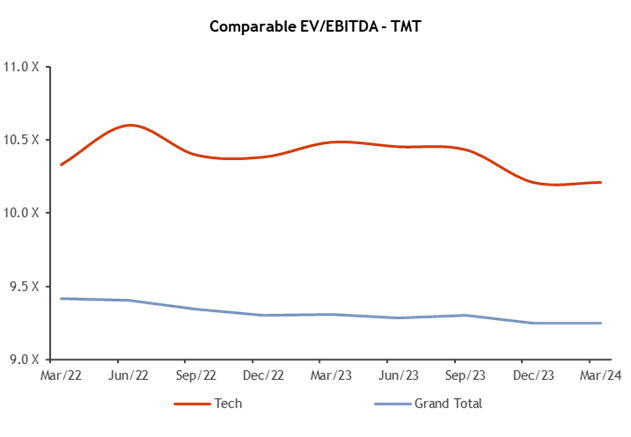

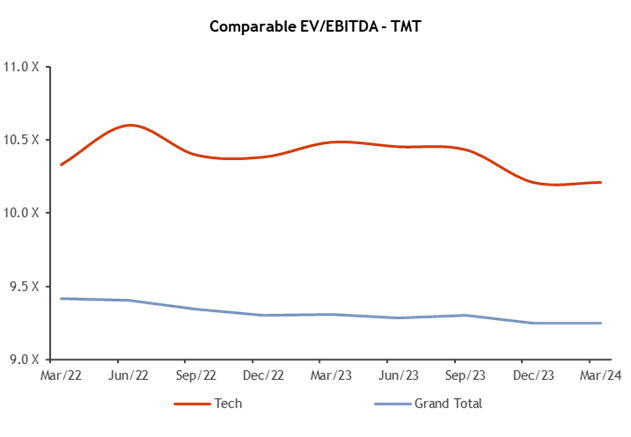

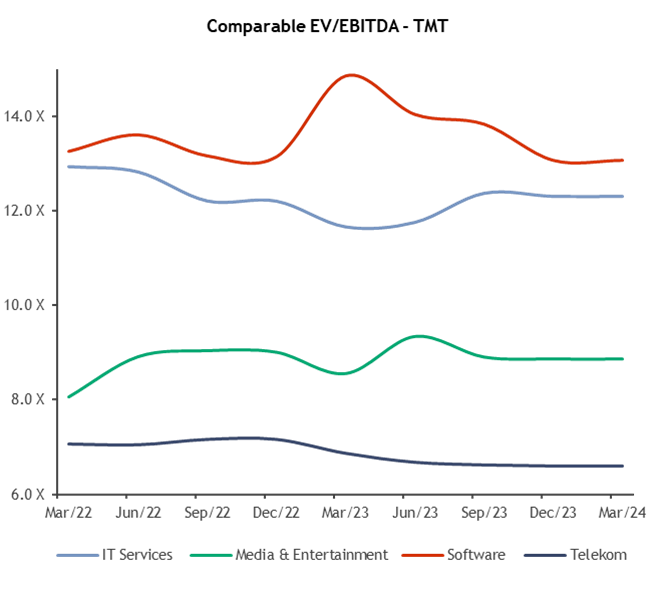

Multiples vertonen een stabiliserende trend

Uit onze analyse blijkt dat de EV/EBITDA ten opzichte van het afgelopen kwartaal gelijk is gebleven en ten opzichte van een jaar eerder enigszins is gedaald. Daarnaast lijkt het erop dat de Tech & Media-sector in goede economische tijden meer profiteert van opwaarts momentum en tegelijkertijd minder lijdt onder geopolitieke druk en economische onzekerheden. De stabilisering van de multiples lijkt het gevolg te zijn van de dalende inflatie, wat een positieve impact heeft gehad op het vertrouwen.

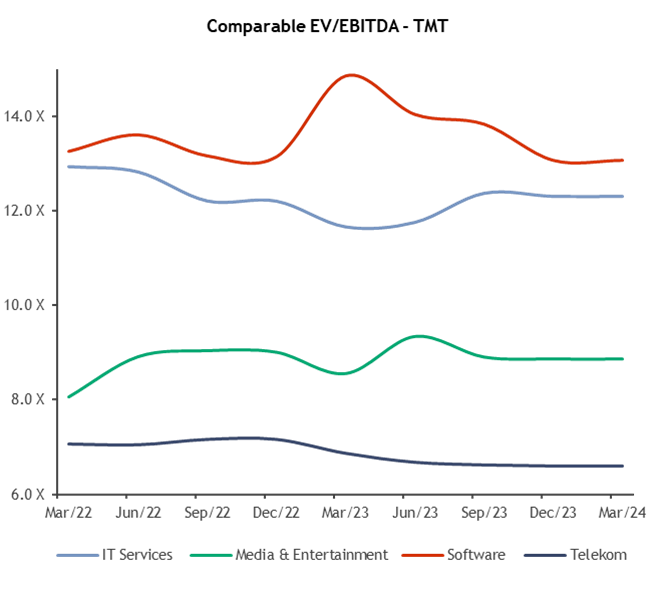

Multiples per sub-sector

De multiples binnen de subsector Software toonden na een stijging in het begin van 2023 de grootste daling. Telecom heeft met een lichte daling te maken. De ontwikkeling van de Software multiple is het mogelijk gevolg van de AI-trend, welke na een flinke opkomst rondom het eerste kwartaal van 2023 weer enigszins is afgezwakt. Uitgaande van de verwachte toename in het aantal deals gedurende 2024, voorzien we eveneens een stijgende trend in de multiples..png)

Uitgelichte Deals

.png)